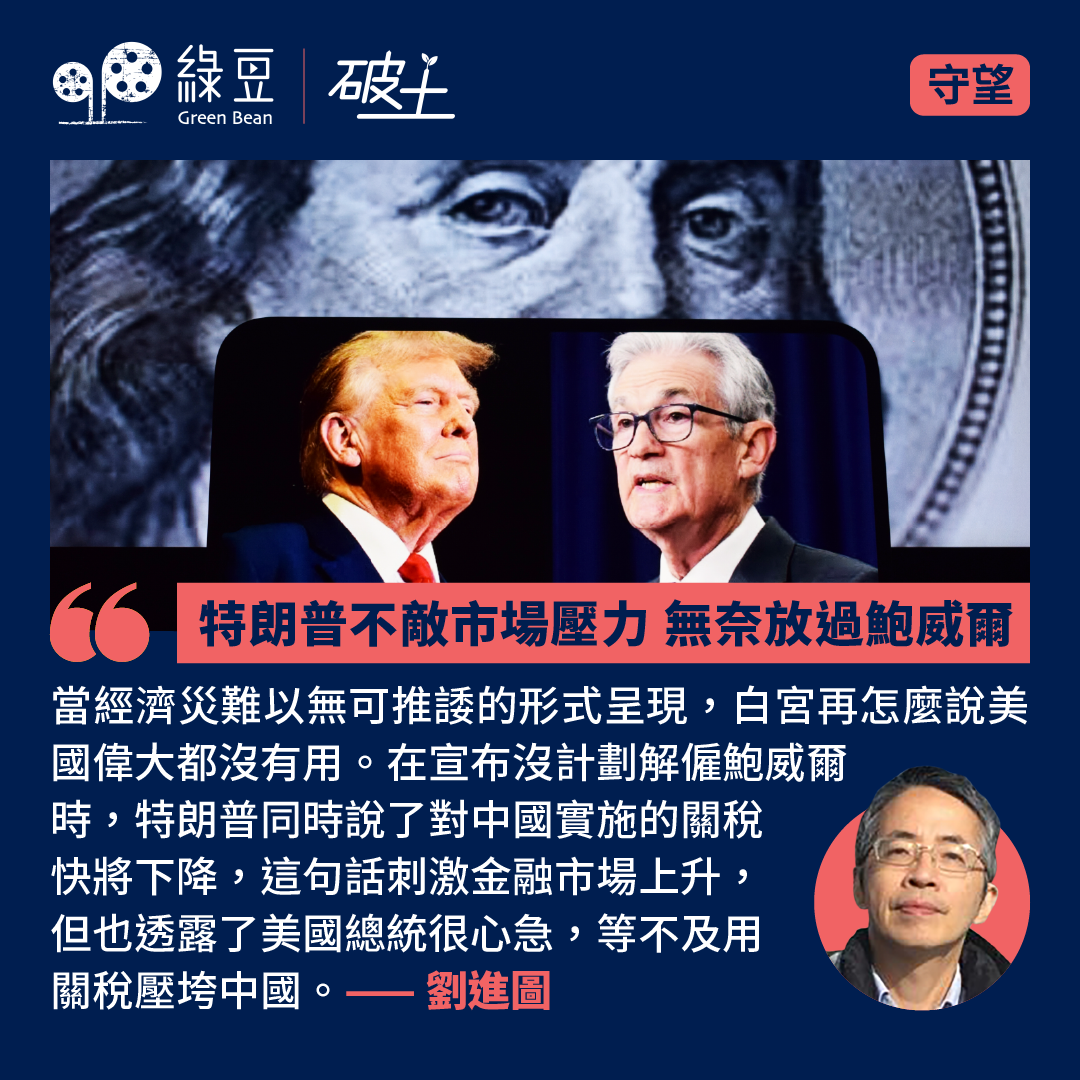

美國總統特朗普(Donald Trump)素以言行反覆著稱,惟其近日於兩件事上的「轉軚」,尤顯耐人尋味:一是忽然收回罷免聯儲局主席鮑威爾(Jerome Powell)之強硬態度,二是於中美貿易戰中釋出願意放緩關稅攻勢的訊號。這兩項看似策略性後退,背後原因卻明白不過——金融市場已響起警號,美國債、股、匯三市共振,合奏出一首特朗普不能不聽的市場交響曲。2026年是美國的中期選舉年,民意與選票使他不得不慎。 反觀北京方面,大可充耳不聞 —— 中國之政治架構,容許決策者既不需回應市場訊號,亦毋須向選票負責。特朗普須時刻關注美股表現、國債孳息與美元走勢,但習近平則可無視滬深兩市震盪、青年失業率攀升,甚至民企哀鳴。 美國的自我修正機制...

三月初,一場在倫敦舉行的會議,或已悄然改寫美元的國際地位——既非中國出手,也非華府刻意為之,而是一場「自發去美元化」的地緣變局,已在暗流中展開。這場被部分市場人士戲稱為「倫敦協議」(London Accord)的會議,或正是推動近月美元異常走勢的無形之手。過去一個月,因美國關稅政策急轉直下,環球金融市場動盪不已。外滙波幅驟升、美國長債息率節節攀升,理應推高美元,惟實情卻恰恰相反——美元兌G10貨幣普遍轉弱,其中一向被視為避險錨點的瑞士法郎,本周一更見美元兌瑞郎(USD/CHF)0.8039,乃2011年8月以來的低位。過往每逢市場震盪,美元總因其儲備地位而水漲船高,今番反其道而行,着實耐人尋味。倫敦協議:重建歐洲軍力的序幕?所謂「倫敦協議」,指的是3月2日,英國、加拿大、土耳其及多個歐盟成員國高層,在烏克蘭總統澤連斯基與美國總統特朗普在白宮不歡而散之後緊急召開的會議。其核心目的,在於重建歐洲軍事實力,減少對美國安全傘的倚賴。若以金融語言詮釋,則意味歐洲或將循序減持美國資產,將資本導回本土,用以支撐新增國防開支。此路向與「海湖莊園協議」(Mar-a-Lago Accord)可謂南轅北轍。後者所指,是各國以友好利率認購美國長債,以換取美國提供的軍事保障。簡而言之,海湖協議是一份「軍事保護換資金鎖定」的對價安排;而倫敦協議,則似是一紙無聲的分手信——從安全依附走向戰略自主。從資本流向看地緣裂痕歐洲若欲擴展防禦體系,勢必要加大財政投入、增加發債。為籌措所需,首選自然是將目前投放於美國的資本調回本土。此過程不一定仰賴官方儲備主導,亦毋須政策硬性引導私人資金流動——資本會因風險再評估,自然重配。隨着時間推移,歐洲投資者或將更傾向於本地資產市場,對美國資產則要求更高風險溢價、更弱美元作為補償。若美國資產須以更大折讓才吸引資金,則美元走軟與孳息率上升,便是此變局的價格反映。看不見的協議,說不出口的立場值得玩味的是,美國高層似無統一說法應對此資本重構之勢。財長貝森特(Scott Bessent)再三強調美方維持「強勢美元」政策,亦稱無證據顯示主權國家大舉拋售美債;但副總統萬斯(JD Vance)則直言美國鼓勵歐洲建立自主防衛體系,甚至引述戴高樂主張軍事獨立之戰略,指歐洲若長期充當「美國安全附庸」,既不利歐洲,亦非美國之福。若萬斯所言屬實,他是否也準備接受資本遷移後的現實?美國是否已默許外國資金撤離美國資產市場,由歐洲自籌軍費、自擔安全?這或許是一紙大家心照不宣的「協議」。市場先知先覺?若全球投資者已將美國本身視為不確定性的源頭,則資產配置的轉向,將不待官宣便已靜悄展開。上周市場反應頗為戲劇:美元走軟、外滙波幅急升、美國長債息率飆升——同期外滙交易量更達平日數倍。資金如水,其方向變化往往早於政客言語,此番走勢,或已隱隱反映市場對「倫敦協議效應」的預判。當然,如貝森特所言,一旦美國稅改見效、開支削減與監管放寬逐步推行,資金或可回流。然而在此之前,華府能否化解當前貿易與安全政策的矛盾,為市場提供一個可信的政策錨點,才是重拾資本信心的關鍵。 ( 圖...

上周金融市場的動盪,再次印證,債券市場的力量與影響,遠超乎股壇的喧囂。股票投資者,僅為企業之股東,其權責有限;然政府債券的持有者,卻是國家的債權人,其影響之深遠,絕非股民所能比擬。一旦債市失去信心,政府之借貸成本勢必如脫韁野馬般飆升,財政開支亦將隨之膨脹,蠶食國力。由此可見,債市若然「發脾氣」,其對政府帶來的後果,遠猛烈於股市之「情緒波動」。 面對特朗普政府大幅加徵關稅的震撼,投資者不僅紛紛逃離風險資產如股市,連一向被視為「避險天堂」的債券市場亦未能倖免,可見市場極度恐慌。而此番市場震盪,亦使得一項對沖基金慣用的策略——「基差交易(basis trade)」——重新回到市場聚光燈下。此策略素來被部分人士吹捧為「無風險套利」,其潛在風險實不容小覷。以下將深入探討該策略一旦失靈,可能引發何種連鎖效應,對整體金融系統構成多大的潛在威脅,以及為何本輪市場動盪最終得以避免全面爆發,未至釀成滔天巨浪。 何謂「穩賺不賠」的基差交易? 簡而言之,基差交易乃是投機者透過觀察現貨債券與期貨合約之間的微小價差,試圖鎖定蠅頭小利。假設某現貨債券當前市價為99美元,而相同類型債券的期貨合約價格則為100美元,精明的投機者便可同時買入該現貨債券,並賣出相應的期貨合約,靜待合約到期時交付現貨債券,從中賺取區區1美元的差價。 然而,區區1美元的利潤,對於胃口龐大的對沖基金而言,無異於杯水車薪。故此,他們往往會採取高倍槓桿的操作手法,動輒以數億美元的資金進行交易以放大收益。其融資的主要管道,便是依賴回購市場(repo market),僅需動用少量自有資金(例如以1000萬美元的操作5億美元規模的交易),並以所購入的債券作為抵押,向市場借入其餘款項。期間雖然須支付利息成本,惟一旦市場價格出現不利變動,基金亦可迅速出售現貨債券以平倉止蝕,看似進可攻退可守。...

1985年9月22日,《廣場協議》(Plaza Accord)在紐約曼哈頓廣場酒店簽訂,美元由強轉弱,日本經濟泡沫由此而生。時移勢易,近四十年後,歷史不重演,也會押韻——而這一次,「主導者」換上特朗普 (Donald Trump)。 上周四,特朗普宣布將關稅上調至百年來高位,消息甫出,市場即陷恐慌。美股急挫、美元下瀉,美匯指數單日跌幅達3%,從104.31回落至101.27,彷彿是美元「解放日」的前奏。這場「解放」博弈,顯然不止於此。中國旋即反擊,宣布自4月10日起,對所有來自美國的進口商品加徵34% 報復性關稅,生效日僅較美方延後一日,可謂「寸土必爭」。 與此同時,北京亦祭出多項反制措施,涵蓋戰略物資與企業清單,包括限制七種稀土礦物出口、對十六家美國企業實施出口管制、將十一家企業列入不可靠實體清單,並對美產醫用CT球管展開反傾銷調查;更有甚者,美國杜邦公司(DuPont)亦成反壟斷調查對象。...

美國總統特朗普(Donald Trump)祭出震撼彈,對全球所有國家開徵關稅。其中,中國商品關稅高達54%(疊加邊境關稅)。美國進口商品的加權平均關稅,將從2024年底約2.5%大幅提升十倍至25%,重返一戰前(1909年)的水平!中、美、甚至全球經濟增長可能因而蒸發約兩個百分點。 特朗普4月2日援引塵封已久的1977年《國際緊急經濟權力法》(IEEPA),以應對持續巨額貿易逆差所構成的國家緊急狀態。據此,對所有國家徵收的10% 關稅將於4月5日生效。針對個別國家的對等關稅,則定於4月9日啟動。 據評級機構Fitch...

特斯拉(Tesla)行政總裁馬斯克(Elon Musk)自1月出任政府效率部(DOGE)——一個裁減數千聯邦僱員、並試圖廢除整個機構及項目的「顧問團體」以來,其公司的股價下跌約38%,周三公布的交付量更慘不忍睹,顯示其政治舉措引發的反彈正影響品牌銷量。 特斯拉第一季交付量為33.7萬輛,失守34萬輛的最底預期,為兩年多以來最差季度表現,較去年第四季的49.6萬輛下跌32%,較去年同期的38.7萬輛亦跌13%。這意味著,新款Model Y未能發揮提振作用。 FactSet數據顯示,分析師平均預期特斯拉今年第一季交付量為40.8萬輛。然而,隨著全國爆發「抵制特斯拉」浪潮,以及國際銷量下滑,近期多位分析師下調預期至40萬輛以下。 內外交困...

春季財政報告(Spring Statement)終於出爐,總算(暫時)未再加稅,讓市場鬆一口氣。為了維持99億英鎊的財政緩衝空間,財相李韻晴(Rachel Reeves)的2025年春季財政報告削減福利及政府日常開支,抵消經濟增長放緩及發債成本上升的負面影響。不過,萬一經濟勢頭及發債成本進一步惡化,到時還有什麼妙計扭轉乾坤? 去年公布秋季預算案,財政緩衝空間僅餘99億英鎊,市場擔心稍有「風吹草動」這微薄的財政空間就會隨風而逝。果不其然,經濟滯漲導致預算責任辦公室(OBR)大幅降低經濟增長預期並調高英國發債成本估算。短短5個月,財政緩衝空間由正轉負 (負41億英鎊),共計減少了140億英鎊。 李韻晴削減開支雖然勉強恢復財政緩衝空間,但經濟脆弱性仍在,99億英鎊的緩衝力度有限,6個月後的秋季預算案,財相會否違背承諾,又再加稅? 財政挑戰加劇...

美國總統特朗普重返白宮後,開打貿易戰,大幅裁減公務員,更不惜「唱衰」美國經濟以壓低發債成本。這一大堆動作的背後,是美國日益嚴峻的財政狀況。美國不斷增發國債,利息負擔超越國防開支。而國防開支被債務負擔超越,往往是一國由盛轉衰的徵兆。根據美國財政部上周公布的數據,聯邦政府開支規模持續大幅超越收入。2月份單月赤字達3,070億美元,幾乎是1月份的2.5倍。儘管2025財政年度尚未過半,首五個月的預算赤字已突破1萬億美元大關,按年增38%,刷新同期紀錄。而為了應付36.2萬億美元國債的利息,年初至今總利息支出已升至3,960億美元,僅次於國防和醫療支出。根據CBO最新預測,至2049年,美國聯邦債務的淨利息支出將達GDP的4.9%。若國防開支僅維持其現時在可自由支配預算中的比例,屆時其佔GDP的比重將僅為淨利息支出的一半。用於支付利息的比重將持續攀升,而國防開支則日益縮減,將導致美國的全球實力受損。利息支出超越國防事實上,去年美國支付國債的利息已超越國防開支。根據美國經濟分析局(BEA)數據,2024財年國防支出為1.107萬億美元,而聯邦政府的利息支出則高達1.124萬億美元。國會預算辦公室(CBO)採用較BEA更窄的國防支出定義,去年國防支出為GDP的2.9%;而扣除政府機構持有債券利息收入後的「淨利息支付」達到GDP的3.1%。反觀,1962年至1989年,美國國防支出平均佔GDP 6.4%,而債務利息僅為其三分之一,即1.8%。蘇格蘭政治理論家費格遜(Adam Ferguson)於1767年所著《市民社會史論》(Essay on the History of...

本周黃金價格突破每安士3040美元,創下歷史新高。不過多年來,有關黃金市場的傳聞始終陰魂不散——有「陰謀論」指美國財政部聲稱持有的8,133公噸黃金,早已大幅縮水。這類說法,自1971年已廣為流傳。當年,美國前總統甘迺迪(John F. Kennedy)的律師兼財務顧問貝特(Peter Beter)便聲稱,有可靠消息指,肯塔基州 的Fort Knox金庫內的黃金早已被搬空,並將此寫成暢銷書《The Conspiracy...

本周出爐的一月份GDP數據顯示,英國經濟按月收縮,而四月開始,稅、水電煤、交通費、學費樣樣加,還未計貿易戰對經濟可能造成的間接影響。「四月是最殘酷的月份」,這源自英國詩人艾略特( T.S. Eliot)《荒原》的名句,套用在英國今年的經濟情況,猶為貼切。須維持75億英鎊財政空間今年的第一季已近尾聲,英倫銀行於2月6日第三度減息四分之一厘以提振經濟,石油、燃氣及航運價格回落及英鎊匯率反彈都對經濟有利好作用。不過,受到疲弱的工業(按月- 1.1%)及建築業(- 0.2%)影響,一月份GDP按月收縮了0.1%,預示第一季、甚至第二季的經濟增長都欠缺動力。而且,第二季又受到加稅及公用服務加價的雙重打擊,就業市場及消費信心會否每況愈下,就得看本月26日出爐的春季預算案。去年發布秋季預算案之際,英國還有近100億英鎊的財政空間,如今恐怕只餘一半;加上國防開支須在2027年或前達到GDP的2.5%(目前為2.3%),而英國的財赤又一再上升,必須在加稅與削減開支這兩難中抉擇。觀乎經濟勢頭疲態畢露,加稅只會雪上加霜,工黨政府不能開源,只好積極節流。假設財政空間還有50億英鎊,則財相李韻晴(Rachel Reeves)須起碼削減25億公共開支,以維持75億英鎊的財政空間,才能保住投資者的信心——畢竟2025/26財政年度還要發行3000億英鎊國債,如果市場對英國財政失去信心,發債成本飈升,情況只會更糟。最大的官僚機器這就不難解釋為何首相施紀賢(Keir Starmer)會突然宣布解散英格蘭國民保健署(NHS...